들어가며

PART 1 가장 궁금한 상속·증여세

1) 꼭 증여나 상속으로만 재산을 물려줄 수 있는 것은 아니다

2) 국가가 절반을 빼앗아가는 상속세

1 상속재산을 확정하는 방법

2 상속재산을 금액으로 평가하는 방법

3 상속공제

4 상속·증여세율

5 상속세 납부세액의 계산 사례

3) 부모님 재산이 10억 원 이하라면 미리 증여받지 마세요

1 사전증여를 하지 않는 경우의 상속세

2 사전증여할 경우 증여세와 상속세

3 상속재산이 10억 원 이상이라면 사전증여가 유리한가

4 사전증여의 판단 기준

4) 현금 뽑아 금고에 쌓아둬봐야 소용없다. 상속세 과세된다

1 재산을 어디에 숨기셨어요?

2 어디에 사용했는지 우리가 어떻게 알아?

3 밝히지 못하면 숨겨놓은 것으로 본다

4 금융자산 상속공제

5) “ 어머니가 돌아가시면 또 상속세를 내야 하니 이번에는 상속받지 마세요.” 이러면 상속세 폭탄 맞는다

1 상속세 절세는 배우자공제가 결정한다

2 상속받은 후 단기간에 돌아가시면 이미 냈던 상속세는 공제된다

6) 상속이냐 증여냐? 어느 방법이 좋을까?

1 누진세율의 적용

2 공제액의 차이

3 상속공제의 한도

4 사전증여의 합산과세

5 기타 경제적, 사회적 요인

7) 막장으로 가는 상속 전쟁

1 재산 상속은 아버지 마음대로… 그러니까 잘해!

2 옛날에 받은 걸 왜 따져?

3 상속 분쟁의 화룡점정인 유류분

8) 유류분이 무서운 이유는 이 세 가지 때문이다

1 유류분 산정에 포함되는 생전증여의 시기

2 유류분 산정에 포함되는 생전증여재산의 평가

3 유류분의 반환은 원물반환이 원칙이다

9) 재산이 적어서 상속세가 안 나오는 경우 상속세 신고를 통해 양도세를 절세하는 방법

1 상속재산의 가액을 확정하는 방법

2 기준시가로 상속세 신고를 하는 경우 불이익

3 상속받은 후 나중에 양도할 때의 양도세

PART 2 절세를 위한 증여전략

10) 왜 사전증여를 해야 하는가?

1 사전증여는 상속을 미리 받은 것이므로 상속재산을 분배할 때 정산해야 한다

2 상속세를 줄이기 위해서는 반드시 사전증여를 해야 한다

11) 사전증여 잘못하면 세금폭탄 맞는다

1 증여 후 10년 이상 생존해야 사전증여의 효과가 커진다

2 상속세에 합산되더라도 증여 당시의 가액으로 합산한다

3 상속재산이 상속공제 금액 이하라면 증여가 손해다

4 양도소득세가 늘어난다

5 상속공제 한도액이 줄어들 정도로 증여하면 손해다

12) 70세, 아직도 3번의 기회가 있다

1 세대 갈등의 원인은 증여

2 사전증여의 상속세 절세 효과

3 증여하면 23억 원이 절세된다

13) 증여가 아닌데 왜 증여세를 내라고 해?

1 고·저가 양수도에 따른 이익의 증여

2 채무를 면제해주거나 대신 갚아준 경우

3 무상으로 부동산을 사용하는 경우 임대료 상당액을 증여이익으로 보아 증여세를 과세한다

4 시가보다 저렴하게 부동산 임대료를 지급하면 증여세를 과세한다

5 가족 부동산을 담보로 제공하고 대출받은 경우 증여세를 과세한다

6 가족으로부터 무이자 또는 저리로 돈을 빌리면 증여세를 과세한다

7 증여받은 재산이 5년 내에 가치가 증가하면 증여세를 과세한다

8 부모가 불입한 보험의 보험금을 받는 경우 보험금을 증여재산으로 보아 증여세를 과세한다

14) 증여 유형에 따른 증여세 산출 방법과 증여세 납부전략

1 시가 20억 원 아파트를 부담부증여한다면 증여세는 얼마일까?

2 부담부증여 말고 전체 증여를 하면 증여세는 얼마일까?

3 부친이 증여세와 취득세까지 다 내준다면 증여세는 얼마일까?

4 증여세 납부 방법

15) 1억 5천만 원 증여하는 것이 절세다

1 10억 원 이하는 소득세보다 증여세율이 낮다

2 증여로 손주 종잣돈 만들기

3 분산증여의 절세효과

4 분산증여는 증여 순서에 따라 증여세가 달라진다

16) 현금을 주면 모르겠지

1 현금 입출금은 범죄행위?

2 빅데이터 시스템으로 관리하는 국세청

17) 비과세되는 치료비, 축하금, 부의금, 생활비, 교육비

1 증여세가 비과세되는 항목들

2 치료비

3 축하금

4 부의금

5 생활비

6 교육비

18) 결혼비용과 축의금

1 혼수용품과 결혼식 비용은 증여세 비과세

2 축의금은 혼주인 부모님 돈이다

3 혼인증여 재산공제와 출산공제

19) 배우자 통장에 월급을 입금하면 증여세 내야 하나?

1 타인 명의 계좌에 입금된 돈의 주인은 계좌 명의자로 추정한다

2 생활비로 입금한 돈은 증여세가 과세되지 않는다

20) 이혼의 절세효과

1 재산분할하면 증여세가 없다

2 재산분할하면 양도소득세도 절세된다

3 이혼으로 인한 양도소득세 절세효과

4 이혼 후에 동거를 한다면 1세대 1주택 비과세는 받을 수 없다

5 이혼 후에 재결합하면 신혼으로 보아 5년간 비과세된다

6 사실혼 배우자와 세금

7 이혼으로 인한 상속세 절세 금액과 배우자의 가처분소득

21) 10년 전 결혼할 때 받은 전세자금에 대해 증여세 신고를 안 했는데 지금이라도 해야 하나?

1 증여세 신고 안 하면 앞으로 15년간 불안해진다

2 세무서에서 신고 안 한 걸 알 수 있을까?

3 10년 전 받은 증여자금을 지금이라도 신고할 수는 있을까?

4 영철이는 얼마나 많은 증여세를 추징당할까?

5 10년 전의 일인데 증여세를 자진 신고해야 할까?

22) 증여세 안 내려고 5천만 원만 받았는데 신고해야 하나?

1 증여세가 없는데도 세무서에 신고해야 하나?

2 그럼 신고 안 하면 처벌받는가?

3 다음 증여에 영향을 미치는가?

4 언제까지 숨겨야 하나?

5 종전에 신고 안 한 증여에 대해 신고를 할 것인가?

PART 3 부동산 증여 절세전략

23) 집을 샀더니 무슨 돈으로 샀는지 입증하라고 하네

1 매매 계약일로부터 30일 내에 신고해야 하는 ‘부동산 거래신고’

2 능력이 없는 사람이 집을 사면 내야 하는 증여세, ‘증여추정’

24) 차용증도 쓰고 이자도 갚았는데 증여라고 합니다

1 직계존비속 간의 대여금에 대한 국세청의 입장

2 차용증도 쓰고 공증도 받았는데 증여라고 한다

3 영철이에게 증여세가 과세된 이유

25) 부모님께 돈을 빌리면 이자는 얼마나 줘야 하나?

1 부모와 자녀 사이의 자금 대여는 원칙적으로 인정 안 한다

2 만약 이자를 연 4.6%보다 적게 주었다면 적게 준 만큼은 증여다

3 담보제공도 증여다

4 이자차액이 연간 1천만 원 미만이면 증여가 아니다

5 꼭 증여가 아니라 대여로 해야 할 이유는 무엇일까?

26) 세금 결정에 결정적인 역할을 하는 시가

1 시가란?

2 시가의 종류와 적용 기간

3 인근 유사부동산의 거래가액을 적용하는 방법

4 감정가액의 적용 방법

5 시가 인정가액이 여러 개인 경우 적용 순서

6 국세청에서 감정가액으로 세금을 추징하는 문제에 대해서

7 시가를 잘못 적용해 신고한 경우 가산세

27) 부모님 재산을 공짜로 사용할 때 내야 하는 세금

1 무상으로 가족 재산을 사용하는 경우

2 시가보다 낮은 임대료를 준 경우에도 증여세가 과세된다

3 상가를 빌려준 아버지는 세금을 안 내도 되나?

28) 가족 간 부동산 매매거래

1 가족 간 매매를 인정하는가?

2 매매로 인정받으면 끝인가?

3 저가로 매매한 경우 증여세

4 저가로 양도한 사람의 양도소득세(부당행위계산의 부인)

5 고가로 매매한 경우

6 고·저가 매매 시 취득가액

29) 저가 매매를 통한 절세전략

1 다가구주택의 시가 결정

2 다가구주택을 이전해오는 방법

30) 세금 때문에 증여하기 힘들다면 건물만 먼저 증여하세요

1 부동산 임대소득은 건물주가 먼저 갖는다

2 토지 사용료는 얼마나 줘야 하나?

3 건물 소유권을 가져오는 방법

4 사업자등록 시 유의사항

31) 세금 적게 내고 싶다면 배우자에게 증여하세요

1 배우자에게 증여하지 않고 단독으로 소유하다가 20억 원에 처분할 경우 양도소득세

2 지금 배우자에게 1/2을 증여하고 10년 후에 20억 원에 양도할 경우 세부담액

3 증여 후 10년 후에 20억 원에 양도한 경우 양도소득세 부담액

4 단독소유하다가 양도한 경우와 1/2 증여 후 양도한 경우의 세부담 비교

5 증여받고 10년 내 양도하면 큰 손해를 본다는데 증여해도 되나?

PART 4 자녀법인을 이용한 절세전략

32) 부동산을 법인으로 소유해야 하는 이유

1 임대소득에 대한 세금 차이

2 재산 이전 절차의 간편성과 세금 차이

3 가치평가 방법의 차이

4 증여·상속가액에서 공제하는 이월과세액

5 부동산 양도 후 재투자 때 자금 운용의 차이

6 증여 고민의 해결

7 수익률 제고에 도움

8 꼬마빌딩 공동상속의 문제 해결

33) 법인전환에 대한 우려

1 빌딩을 법인으로 전환한다는 것의 의미

2 ‘법인으로 전환하면 내 소유가 아니다’라는 생각에 대하여

3 ‘법인의 돈을 마음대로 사용할 수 없다’고 하는 우려에 대하여

34) 개인과 법인의 세금 차이

1 개인의 세금

2 법인의 세금

35) 법인으로 전환하기

1 법인전환의 법적 성격

2 법인전환 방법

3 이월과세 특례를 받기 위한 세법상 요건

4 증여·상속세 절세에 결정적 도움이 되는 이월과세

5 기존 법인에 현물출자하는 방법

6 취득세 감면?

36) 똑 부러지게 자녀법인 설립하기

1 자녀법인이란?

2 자녀법인의 설립 원칙

37) 부모와 자녀법인 간의 거래 시 증여세 절세효과

1 가족법인은 증여세 납부의무가 없다

2 자녀법인(특정법인)과의 거래 시 과세 방법

3 증여세는 얼마나 과세되나

38) 자녀법인에 증여세 없이 무이자로 72억 원 빌려주기

1 무이자로 빌리는데 대여로 인정받을 수 있나?

2 이자는 얼마나 줘야 하나?

3 절세효과 등

39) 자녀법인에 차등배당으로 증여세 절세하기

1 지분 증여받기

2 자녀법인은 증여세는 없지만, 법인세는 내야 한다

3 자녀법인의 주주 증여세

40) 자녀법인을 통해 상속세 절세하기

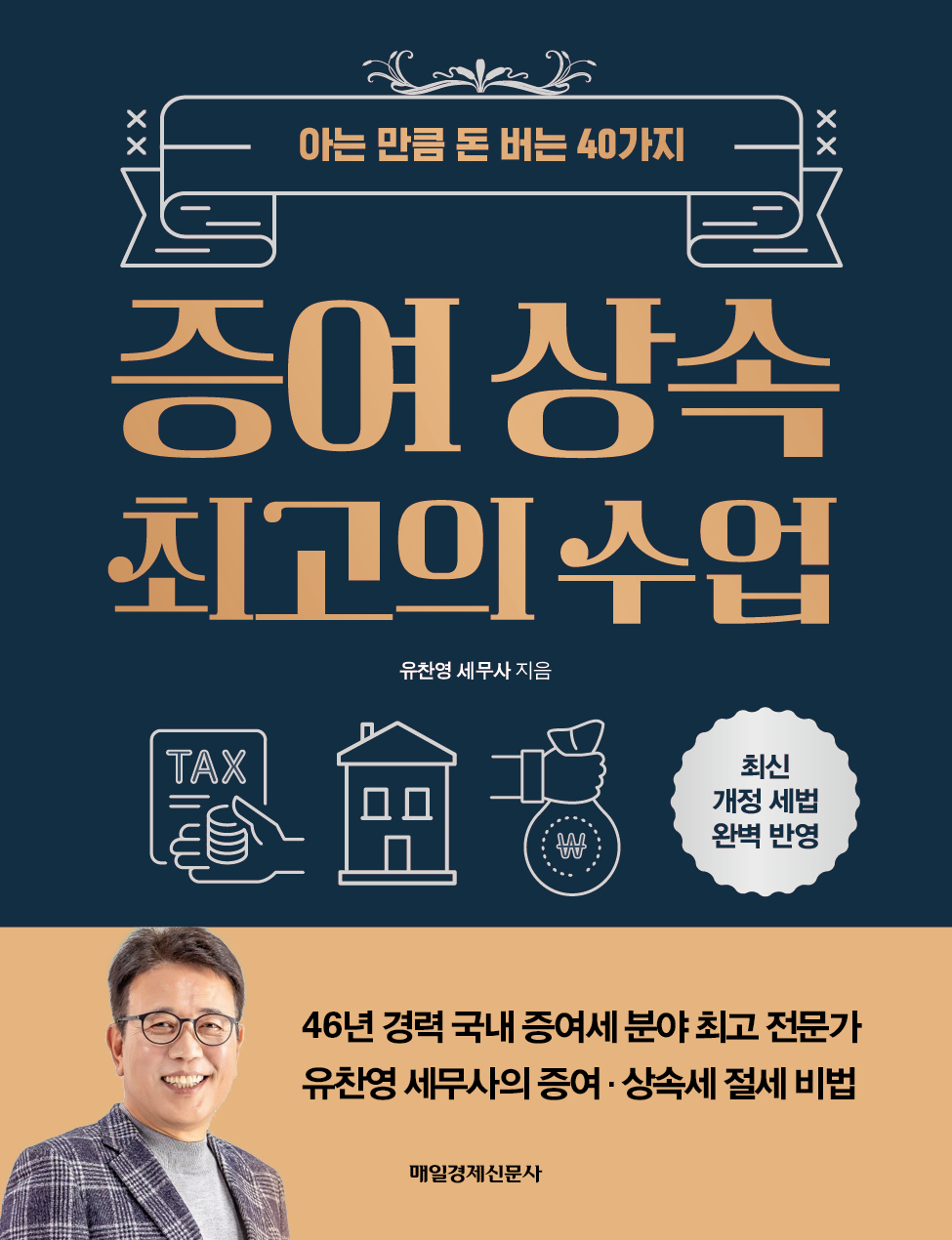

도서소개

저자소개

목차소개